趁着赴港上市热潮的东风,医药生物股也刮起了上市浪潮。

目前,心玮医疗、科济药业、科亚方舟医疗等10家已经向港交所递交了上市申请。值得注意的是,此前提交上市申请的兆眼眼科已经在4月6日通过了港交所聆讯。

受此浪潮影响下,主打靶向药物研究的康诺亚生物也将赴港上市。

4月8日晚间,据港交所披露,康诺亚生物科技有限公司向港交所主板递交上市申请。大摩、中金公司、华泰国际为康诺亚生物联席保荐人。

在康诺亚的投资方阵容中也有包括高瓴资本在内的众多知名投行。

那么,作为一家医药生物公司,为何会获得多个投行大佬的关注?面对港股医药股的扎堆上市潮,康诺亚还能“后来居上”吗?

两年亏损10个亿,押注靶向稀缺性赛道

招股书显示,康诺亚是一家生物科技公司,专注于自主发现及开发创新生物疗法以满足

自体免疫及肿瘤治疗领域中未获满足的大量医疗需求。

近期,IARC发布了2020年全球最新癌症负担数据,这项最新预估数据显示,2020年全球新发癌症病例1929万例,其中,中国新发癌症457万人,占全球23.7%,位居全球第一。

在流行病逐渐高发的年代下,医药产品就显得格外重要,特别是针对人体自身免疫以及肿瘤治疗领域需求度极高,这也使得我国CDMO行业未来景气度高涨。据公开数据显示,预测至2024年中国CDMO行业市场规模将增长至1048.8亿元,2019年至2024年的符合增长率达到26.5%。

回归到其本身,康诺亚营收增长也较为明显。招股书显示,2019年及2020年,康诺亚的营收分别为1565万元、4119万元。

就康诺亚核心产品CM310而言,也在逐渐走向临床试验。此前,抗体CM310已经获得国家药监局的临床试验申请批准,并计划在2023年申请上市。届时,面对市场高涨的需求度,盈利或许更近一步。

在已经推出市面的IL-4Rα抗体药物上,赛诺菲研发的度普利尤单抗,让赛诺菲狂赚40亿美元。康诺亚生物也主攻这类药物,从赛诺菲研发药物市值来看,未来康诺亚抗体药物还是具备市场价值想象空间的。

对于从事医药生物行业的企业来讲,药物研发费用支出幅度在一定程度上,也代表着这家企业的实力。招股书显示,康诺亚研发支出处于持续增加的趋势,一直维持在高水平阶段。

但研发支出一直维持在高水平阶段,对于康诺亚来讲也是一把“双刃剑”。康诺亚目前仍面临亏损问题,且亏损金额在持续扩大,招股书显示,2019年、2020年的净亏损分别为1.67亿元、8.19亿元。

另一方面,由于康诺亚主营业务并未产生收入,费用支出在日渐扩大,也导致康诺亚生物的现金流在持续缩紧。截至2020年末,康诺亚持有的现金及现金等价物为1.99亿元,较2019年的4.32亿元减少53.94%。

说到这里,已经不难看出康诺亚的赴港上市原因。一方面在于增加在资本市场的曝光度,获得更懂资本市场投资者的关注度。另一方面最主要的原因是在于融资回血,为持续支出的研发费用做充足保障。这一点也得到了应证,IPO前夕,康诺亚生物曾在2021年2月获得1.3亿美元C轮融资。

但持续扩大的亏损却是康诺亚难以逃避的难题,也给其在资本市场的发展带来了一些不确定性。不过,目前整个港股市场对于医药股的态度,还是比较友好的。那么,珊珊来迟的康诺亚能借势高登吗?

医药股扎堆奔向港股,康诺亚还能后发制人吗?

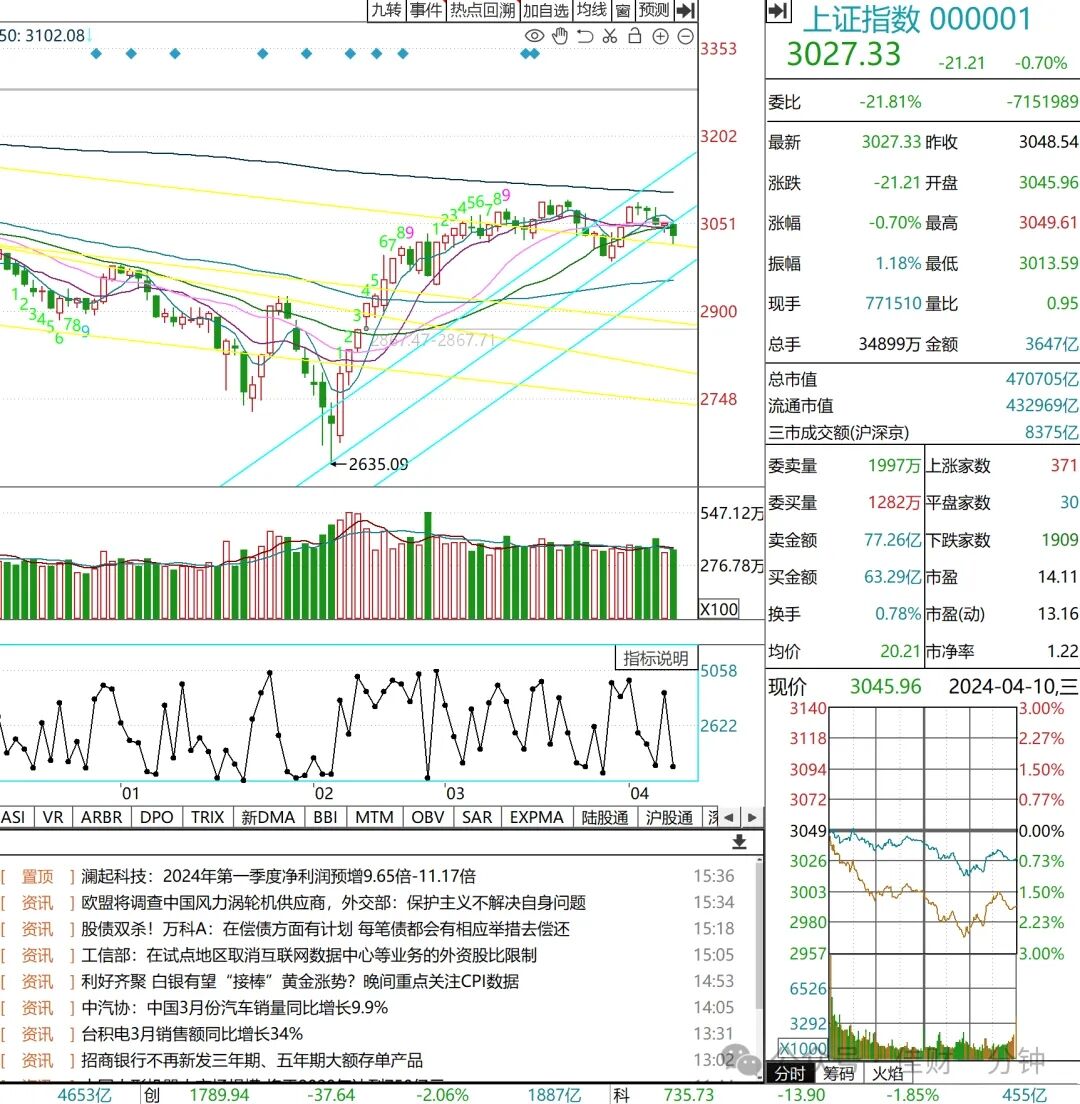

从目前已经在港股上市的31支“未盈利生物科技公司”股价表现来看,康诺亚还是具备资本市场想象空间的。数据显示,在31家公司股价累计变化趋势中,呈现涨幅趋势的多达19家,其中涨幅最高的为康希诺生物,自上市以来,累计涨幅高达444.58%。

自2021年开年以来,31家企业整体走势也是处于上涨趋势,虽然股价走势为跌幅的企业占为多数,但平均涨幅仍是高达38.08%。可以说,港股为医药股的整体发展提供了一个不错的市场环境。

此外,自首个IL-4Rα抗体度普利尤单抗于2017年获批上市以来,IL-4Rα的全球市场已由2017年的2亿美元大幅增至2020年的40亿美元,年复合增长率高达153.9%,市场空间也足够大。

但环境利好终归是外部因素,一旦上市也就意味着要接受投资者更多的审视。此时,自身竞争力如何、商业化变现能力如何等问题也将被聚焦及放大。

在已经上市的医药股中,已有不少企业实现了商业化。其中,就包括此前上市的心玮医疗,虽然目前心玮医疗仍处在亏损阶段,但是其主营业务已经开始实现营收,对比来看,康诺亚能否成功追赶医药生物股大军,也将是一个不确定的因素。

毕竟,康诺亚虽然已经产生营收,但还未开始实现规模商业化。据招股书显示,其目前的营收并非来自主营业务,其核心产品最快上市要在2023年,这也意味着,距离康诺亚主营业务实现营收最快还有两年,这对于资本市场投资者来讲,等待的时间似乎有点漫长。

此外,康诺亚与赛诺菲同处在一个赛道,面对赛诺菲,康诺亚追赶的机会或许并不大。早在1982年,赛诺菲就已经在中国开设办事处,成为首批进入中国的跨国制药企业,而康诺亚才于2016年成立,从资历上看,康诺亚落后于赛诺菲,要知道在医药生物行业,成立时间的长短在一定程度上也代表着这家企业的研发实力。

从全球及国内IL-4Rα药物的研发及商业化竞争格局来看,目前全球共有7款IL-4Rα药物处在临床及以上阶段,其中绝大部分处在I、II期临床阶段,而度普利尤单抗成为全球唯一获批上市的IL-4Rα抗体药物。这也意味着,在目前IL-4Rα抗体药物市场中,赛诺菲的度普利尤单抗是占据着市场优势的,给康诺亚构成了一定的市场对比压力。

值得一提的是,跟康诺亚同一天递交上市申请的腾盛博药,今年3月完成了数额为1.5亿美元的C轮融资,交易后估值达到14.55亿美元。在腾盛博药的研发支出中,高于康诺亚,招股书显示,2019年、2020年,腾盛博药研发费用分别为8380万元和8.758亿元。

对比之下,同期康诺亚6481万元和1.27亿元的研发费用也显得有点薄弱。并且随着研发支出的不断扩大,康诺亚也面临着整个行业都要面对的问题,那便是盈利难。

虽说上市融资不失为一条助力后续发展的良策,也能为其环节资金方面的压力,但两年便亏损十个亿,且竞争对手实力强大的市场环境下,上市融资并不见得是康诺亚的最优解。

本文来源:港股研究社,转载请注明版权

加载中,请稍侯......

加载中,请稍侯......